Ingatlan illeték

Vásárlás esetén a vevő illetéket fizet, amíg az eladó adózik a megkapott vételár után. Előbb áttekintjük az illetékeket, majd az eladás utáni adót.Visszterhes vagyonszerzési illeték

Az illeték mértéke bármilyen típusú ingatlan megszerzése esetén (pl. lakóház, garázs, telek, üdülő, lakás, stb.) a jelenlegi szabályozás szerint egységesen 4%.

Léteznek azonban emellett különböző illetékkedvezmények és -mentességek, amelyek azonban nem összevonhatók, mindig csak a számára legkedvezőbbet választhatja a vevő:

- lakások egymás közötti cseréje esetén az illeték alapja a 2 lakás árának különbözete, a 4%-os illetéket csak ezután az összeg után kell megfizetni

- ha a vásárlást megelőző 3 éven belül, vagy azt követő 1 éven belül vásárol vagy elad (a sorrend nem számít) másik lakást, úgy az illeték alapja a 2 lakás árának a különbözete, a 4%-os illetéket csak ezután az összeg után kell megfizetni

- az egyenesági rokonok (szülő-gyermek, nagyszülő-unoka), illetve a házastársak közötti adásvétel illetékmentes

- lakóház építésére alkalmas telek megszerzése illetékmentes, ha a vevő vállalja, hogy azon 4 éven belül lakóházat épít és ezt jogerős használatba vételi engedéllyel igazolja

- újépítésű ingatlan első értékesítése esetén a vásárlás 15 millió forintig illetékmentes, 15-30 millió forint közötti vételár esetén a 15 millió forint feletti részre kell csak illetéket fizetni, 30 millió forint feletti érték esetén viszont nincsen kedvezmény

- 35 év alattiak első lakástulajdon szerzése kedvezményes – 2%-os illetéket kell csak fizetni – amennyiben az egész lakás forgalmi értéke 15 millió Ft alatt van, illetve

- 12 havi kamatmentes részletet is kaphatnak 2014 januárjától az első lakást szerzők, ha ezt igénylik

- haszonélvezeti, özvegyi joggal terhelt vásárlás esetén a vagyoni értékű jog összegét le kell vonni az ingatlan értékéből az illeték számítása előtt

- levonható továbbá az ingatlan értékéből, ha a vevő a vásárláshoz vissza nem térítendő, lakáscélú állami támogatást igényel, annak az összege

2014. januárjától új szabályként mentes továbbá a visszterhes vagyonátruházás egyenesági rokonok (tehát szülő-gyermek, nagyszülő-unoka viszonylatában) és házastársak között, illetve házassági vagyonközösség megszüntetése esetén.

A fenti kérdésekről röviden készítettünk egy videót is a könnyebb áttekinthetőség és érthetőség kedvéért:

A felsorolás nem teljes, itt csak a leggyakrabban előforduló eseteket gyűjtöttük össze, pontos tájékoztatást az adott ügylet teljes ismeretében tudunk a kiszabásra kerülő illetékről, és az esetleges csökkentő tételekről adni.

Kérdése van? Visszahívjuk.

A vételár jövedelemadója

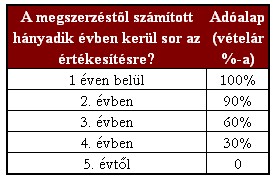

Amíg a vevő illetéket fizet, addig az eladónak a megkapott vételár után adóznia kell. A befolyt összeget mindenkor az éves adóbevallásban kell bevallani, és így az eladás évét követő évben kell az adót (a személyi jövedelemadót, az szja-t) megfizetni.Az adó alapja a vételár, amelyből az átruházás költségeit le lehet vonni. Ezt követően lehet amortizálni attól függően, hogy a megszerzéstől számított hányadik évben adja el az eladó az ingatlant, az adó mértéke pedig 15%.

Az adóalap tehát így számítandó:

Kérdése van? Visszahívjuk.